观察 | 全球能源价格走势分析报告(2024年10月)

来源:中能传媒研究院 时间:2024-11-05 17:21

全球能源价格走势分析报告(2024年10月)

赵君陶

(中能传媒能源安全新战略研究院)

核心提示

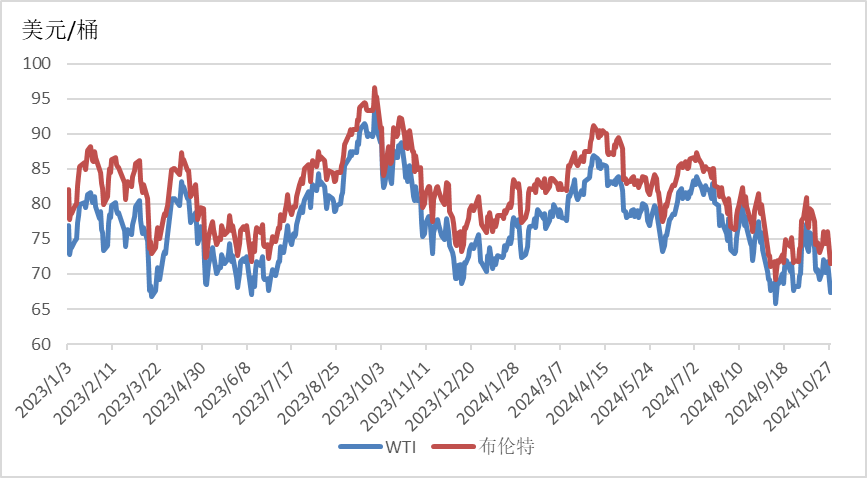

国际原油市场:10月,中东地区地缘冲突再度升级,原油价格受此影响呈现上涨走势,但原油整体供应过剩的基本面无法支撑原油价格持续上涨,而美国原油库存增幅超预期,以及欧元区经济增长放缓等因素更是让市场担忧情绪不断升温,推动原油市场价格承压下行。截至10月28日,WTI、布伦特原油期货价格分别收于67.38美元/桶、71.42美元/桶,月环比分别下降1.17%、0.78%。

国际天然气市场:10月,全球天然气市场价格呈现震荡上行走势。中东地缘冲突升级推动国际原油价格上涨的同时,也为天然气价格提供了支撑。然而,宽松基本面限制天然气价格涨幅。截至10月28日,美国Henry Hub天然气主力合约收于3.11美元/百万英热单位,月环比上涨6.51%;TTF天然气期货主力合约收于42.519欧元/兆瓦时,月环比上涨11.56%;普氏日韩LNG(JKM)期货价格收于13.755美元/百万英热单位,月环比上涨4.17%。

国际煤炭市场:10月,受到中东地缘政治紧张局势升级、四季度煤炭需求向好、中国实施经济刺激措施、美联储降息联动效应等因素影响,国际煤炭期货价格呈上涨趋势。但由于疲软的需求无法持续支撑煤炭价格,国际煤炭期货价格窄幅震荡回跌。截至10月28日,澳大利亚纽卡斯尔港煤炭期货价格报收于144.5美元/吨,月环比下降3.40%;南非理查兹港煤炭期货价格报收于111.9美元/吨,月环比下降4.29%;欧洲三港煤炭期货价格报收于119.8美元/吨,月环比下降4.35%。

一、原油市场

(一)全球原油市场价格先涨后跌

10月,中东地区地缘冲突再度升级,国际原油价格受此影响呈现上涨走势,但原油整体供应过剩的基本面无法支撑原油价格持续上涨,而美国原油库存增幅超预期,以及欧元区经济增长放缓等因素更是让市场担忧情绪不断升温,推动原油市场价格承压下行。

10月1日,伊朗向以色列发射数百枚导弹,对以色列多个军事基地进行打击。以色列与伊朗紧张关系再度升级,市场担忧以色列将袭击伊朗石油基础设施和其他战略要地,市场担心此次冲突扩大阻碍海湾地区通过与伊朗接壤的霍尔木兹海峡的石油出口,进而引发中东石油供应危机,国际油价连续第五个交易日上涨。10月7日,WTI原油价格收于77.14美元/桶,较9月30日上涨13.16%,布伦特原油期货价格再次突破80美元/桶,收于80.93美元/桶,较9月30日上涨12.76%。

随后,中东地缘政治紧张局势暂时缓解,市场对原油需求前景的担忧情绪加重,欧美原油期货小幅下跌。但美国超强飓风“米尔顿”可能导致墨西哥湾沿岸原油生产中断的潜在风险,以及中国原油需求增长的预期给国际油价带来支撑,WTI原油期货价格在73~76美元/桶之间徘徊。

然而,国际能源署(IEA)、欧佩克(OPEC)连续三个月下调全球石油需求增长预测,加剧了市场对石油需求前景的担忧。《华盛顿邮报》关于以色列不会打击伊朗核设施和石油生产设施的相关报道更是缓解了市场对原油供应中断的担忧,WTI原油期货价格快速跌至70美元/桶以下。10月18日,WTI原油价格收于69.22美元/桶,布伦特原油期货价格收于73.06美元/桶。

10月14日,OPEC发布最新原油月度报告,再次下调全球石油需求增长预期。OPEC预计,今年全球石油需求将增加190万桶/日,低于8月的预测值203万桶/日。OPEC还将2025年需求增长预期从174万桶/日下调至164万桶/日。即便连续三个月下调全球石油需求增长预期,OPEC对全球石油需求的预测值仍然较为乐观,彭博社表示,OPEC的预期几乎是IEA预期的两倍。此外,尽管OPEC的预测显示石油将出现重大供应短缺,但OPEC仍决定推迟恢复已暂停的原油生产计划。“OPEC+”计划从12月起逐步恢复每天220万桶的原油产量,这比最初计划的时间推迟了两个月。

10月15日,IEA发布的最新月报称,中东和其他地区石油产量面临的地缘政治风险,正在被充足的全球供应所抵消。虽然地缘政治风险对以上地区的能源基础设施构成了威胁,但在“OPEC+”闲置产能接近纪录水平之际,美国等非“OPEC+”国家产量持续增长,目前石油供应仍在继续流入市场,如未发生重大中断,预计2025年市场将面临相当大规模的供应过剩。IEA将2024年石油需求增长预测下调4万桶/日,预计2024年全球石油需求将增长86万桶/日,2025年将增长100万桶/日。与2022—2023年的200万桶/日相比,全球石油需求增速将大幅放缓。IEA预计2024年全球石油需求为1.028亿桶/日,2025年为1.038亿桶/日。IEA预计中国2024年石油需求将增长15万桶/日。供应方面,IEA预计2024年全球石油供应量将增长66万桶/日,达到1.029亿桶/日。非“OPEC+”国家的石油供应将在2024年、2025年增加约150万桶/日。

事实上,下调全球石油需求增长预测值的不光IEA和OPEC。摩根士丹利下调今明两年全球石油需求增长预期,并预计明年石油市场供应过剩情况将进一步加剧,达到130万桶/日,此前预期为70万桶/日。美国能源信息署将2024年布伦特原油期货均价降至每桶81美元、纽约原油期货均价降至每桶77美元;2025年进一步降至每桶78美元和每桶73美元。

10月下旬,中国原油需求前景的乐观预期、对欧洲经济增长放缓可能减少能源需求的担忧、中东冲突的不确定性、美国原油库存增幅高于预期、美元指数升至7月底以来最高水平等因素共同推动国际原油价格窄幅震荡。10月26日,以色列袭击了伊朗在三个省份的军事设施,以回应德黑兰于10月1日向以色列发射弹道导弹。此次袭击避开了石油、核能和民用基础设施的所在地,意味着中东紧张局势降温,地缘趋紧预期落空,欧美原油期货遭遇抛售,国际油价大幅下跌,纽约商品交易所12月期货价格单日跌幅达6.13%,创2022年7月12日暴跌7.93%以来的最大单日跌幅。

截至10月28日,WTI、布伦特原油期货价格分别收于67.38美元/桶、71.42美元/桶,月环比分别下降1.17%、0.78%,相较于2023年同期的85.54美元/桶、90.48美元/桶,分别下降21.23%、21.07%。

图1WTI和布伦特原油价格走势

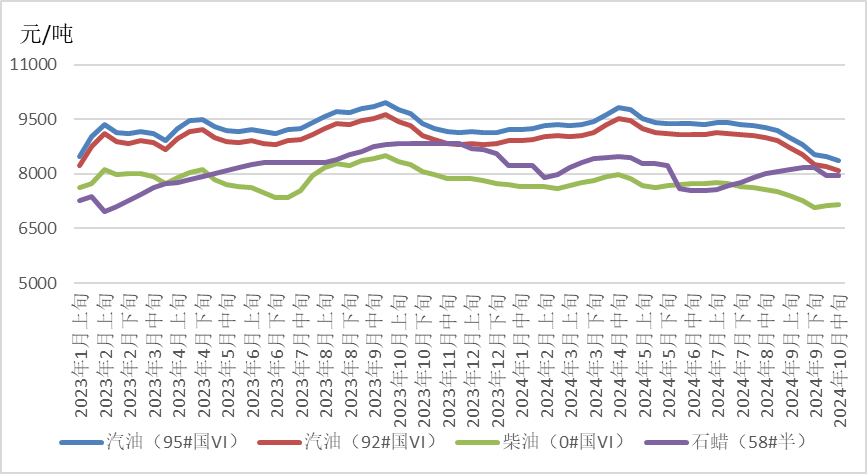

(二)国内原油生产稳定增长,进口降幅放缓

9月,规模以上工业原油产量1707万吨,同比增长1.1%;日均产量56.9万吨。进口原油4549万吨,同比下降0.5%。1—9月,规模以上工业原油产量15987万吨,同比增长2.0%。进口原油41239万吨,同比下降2.8%。

图2全国石油市场价格变化情况(数据来源:国家统计局)

二、天然气市场

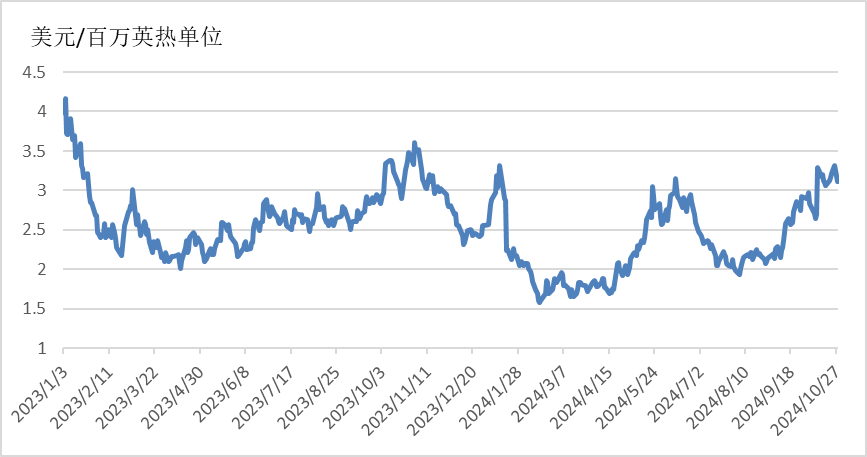

(一)全球天然气市场价格呈现震荡上行走势

10月,美国天然气价格先降后升。供应端,美国天然气产量小幅下降,日产量维持在1010亿立方英尺的水平。10月初,中东地缘冲突升级推动国际原油价格上涨的同时,也为美国天然气价格提供了支撑,10月3日,Henry Hub天然气期货价格收于2.97美元/百万英热单位,月环比上涨35%。然而,地缘局势对天然气价格的影响偏短期,天然气供给平稳、高于预期的天然气库存以及降幅明显的天然气发电量共同推动价格快速下行至2.7美元/百万英热单位以下。

10月中下旬,多数地区天气温和,采暖与制冷需求处于低位,发电用气量降幅明显,但居民、商业用气量有所攀升,带动总消费量相应上涨。出口方面,近期持续的飓风影响逐渐消退,对Freeport以及其他几大出口终端影响减弱,加之Cove Point LNG完成定期维护并恢复运营,全美LNG加工量升至每日135亿立方英尺以上。此外,冬季临近,美国本土和欧亚地区天然气需求预期增加,叠加中东局势紧张影响,美国天然气价格大幅上涨至3美元/百万英热单位以上。

截至10月28日,美国Henry Hub天然气主力合约收于3.11美元/百万英热单位,月环比上涨6.51%,相较于2023年同期的3.44美元/百万英热单位,下降9.59%。

图3美国HenryHub天然气价格走势

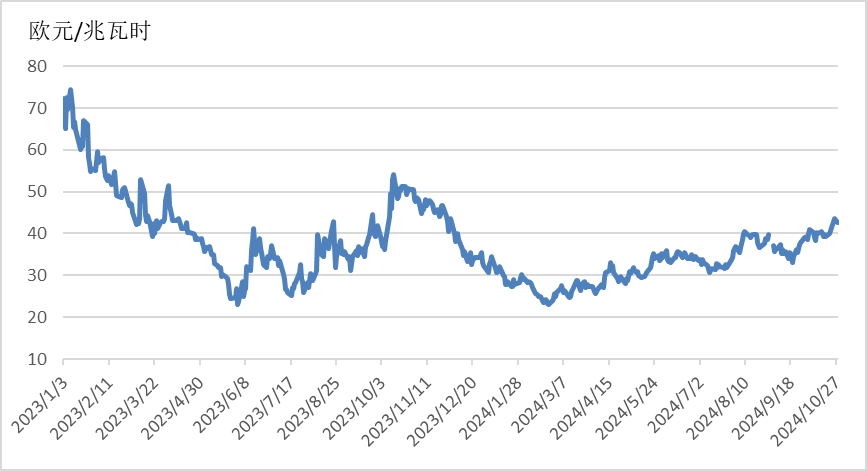

10月,欧洲天然气价格震荡上行。10月初,中东地缘政治风险再度升级,国际原油价格涨势明显,助推天然气价格上涨,叠加美国季节性飓风影响,进一步提振欧洲天然气价格。10月4日,TTF天然气期货价格突破40欧元/兆瓦时,收于40.98欧元/兆瓦时,月环比上涨14.47%。但由于西北欧地区气候温和,可再生能源发电保持稳定,天然气发电需求疲软,且挪威管道输气量逐步恢复,地缘政治风险溢价难以抵消宽松的基本面的影响,TTF天然气期货价格在38~40欧元/兆瓦时之间窄幅震荡。10月下旬,寒流侵扰欧洲多国,采暖需求预期上涨,可再生能源发电量减弱,居民和商业用气量大幅上涨,叠加挪威气田计划外检修、供应至欧盟地区LNG数量大幅下降,以及中东局势升级推高供给风险,在多重利好因素交织下,TTF天然气期货价格反弹。10月23日,TTF天然气期货主力合约收于43.513欧元/兆瓦时,为今年以来最高值。

截至10月28日,TTF天然气期货主力合约收于42.519欧元/兆瓦时,月环比上涨11.56%,相较2023年同期的50.53欧元/兆瓦时,下降15.85%。

图4欧洲TTF天然气价格走势

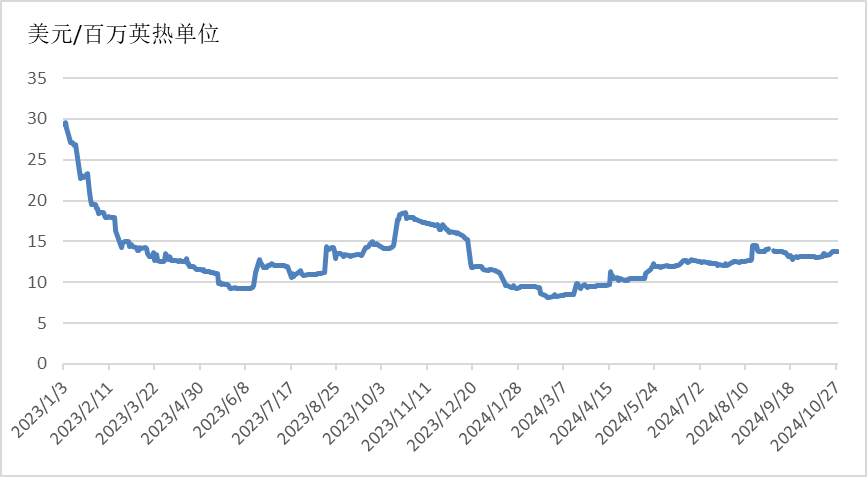

10月,东北亚天然气价格震荡上行。10月上中旬,中东地缘政治风险推动国际油价强势上涨,为东北亚地区气价提供一定支撑。但因目前东北亚市场供应较为充足,且主要消费国库存水平较高,普氏日韩LNG(JKM)期货价格在13美元/百万英热单位的水平窄幅震荡。10月下旬,随着天气逐步转凉,采暖需求预期提升,加之挪威气田检修计划延长,以及市场对美国供应减弱的担忧加剧,月末中东局势升级更是推高了供给风险,上述因素共同导致普氏日韩LNG(JKM)期货价格跟随西北欧市场走势上行至13.7美元/百万英热单位以上。

截至10月28日,普氏日韩LNG(JKM)期货价格收于13.755美元/百万英热单位,月环比上涨4.17%,相较2023年同期的17.895美元/百万英热单位,下降23.13%。

图5普氏日韩LNG(JKM)价格走势

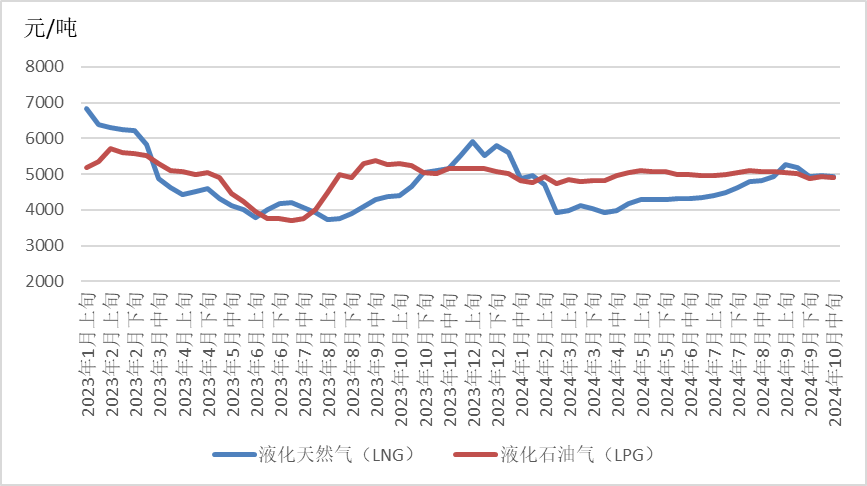

(二)国内天然气生产增长稳定,进口持续增加

9月,规模以上工业天然气产量193亿立方米,同比增长6.8%;日均产量6.4亿立方米。进口天然气1199万吨,同比增长19.0%。1—9月,规模以上工业天然气产量1830亿立方米,同比增长6.6%。进口天然气9908万吨,同比增长13.0%。其中,进口增量主要来自中俄东线供气增加、新LNG进口合同履约量增加及现货LNG增加等。

今年以来,受成本波动和供应充足等因素影响,国内天然气价格整体下行,促进天然气消费规模扩大。据国家发展改革委公布的《2024年9月份全国天然气运行快报》,2024年9月,全国天然气表观消费量338.8亿立方米,同比增长12.8%。1—9月,全国天然气表观消费量3183.7亿立方米,同比增长9.9%。

图6全国天然气市场价格变化情况(数据来源:国家统计局)

三、煤炭市场

(一)全球煤炭市场价格整体呈震荡态势

进入10月,受到中东地缘政治紧张局势升级、四季度煤炭需求向好、中国实施经济刺激措施、美联储降息联动效应等因素影响,国际煤炭期货价格呈上涨趋势。但由于疲软的需求无法持续支撑煤炭价格,国际煤炭期货价格窄幅震荡回跌。

10月初,随着气温转凉,冬季用煤高峰期临近,亚太地区煤炭需求提高,叠加中东地缘政治紧张局势升级推动能源价格上涨,以及中国实施刺激经济发展措施、市场看好中国后期煤炭需求等因素影响,澳大利亚煤炭价格快速上涨至148美元/吨以上,达到8月15日以来最高值。10月7日,纽卡斯尔港煤炭期货价格涨至148.5美元/吨。受俄罗斯和哥伦比亚煤炭供应不稳定、煤炭库存减少、中东地缘政治紧张局势升级推动石油价格上涨等因素的支撑,欧洲煤炭期货价格再次突破120美元/吨,10月4日,欧洲三港煤炭期货价格收于121.95美元/吨,是8月下旬以来的最高值。而印度和东南亚地区煤炭需求强势增加,支撑南非理查兹港煤炭期货价格回调至110美元/吨以上。10月10日,南非理查兹港煤炭期货价格收于113.85美元/吨。

10月中下旬,随着中东地缘政治紧张局势暂时缓解,市场对中东能源供应中断的担忧放缓,叠加国际煤炭市场需求疲软,国际煤炭价格整体小幅下跌。由于亚太地区煤炭库存较为充足,终端用户对高价接受程度有限,澳大利亚纽卡斯尔港煤炭期货价格小幅回调,维持在144~146美元/吨之间。由于欧洲地区终端用户耗煤需求疲软,欧洲煤炭期货价格整体维持在118~120美元/吨左右。近期俄罗斯透露打算增加对印度的煤炭出口,印度等国采购南非煤炭的意愿略有下降,毕竟相较于俄罗斯煤炭,南非煤炭缺乏竞争力。受此影响,南非理查兹港煤炭期货价格小幅下跌,整体在111~112美元/吨之间徘徊。

截至10月28日,澳大利亚纽卡斯尔港煤炭期货价格报收于144.5美元/吨,月环比下降3.40%,相较2023年同期的135.2美元/吨,上涨6.88%;南非理查兹港煤炭期货价格报收于111.9美元/吨,月环比下降4.29%,相较2023年同期的129.97美元/吨,下降13.90%;欧洲三港煤炭期货价格报收于119.8美元/吨,月环比下降4.35%,相较2023年同期的136.08美元/吨,下降11.96%。

图7国际煤炭期货价格走势

据俄罗斯联邦统计局数据,2024年8月,俄罗斯煤及褐煤产量为3200万吨,同比下降6.2%,环比增长1.6%。2024年1—8月,俄罗斯煤及褐煤产量累计为2.75亿吨,比上年同期下降1.8%。据分析机构CCA Analytics发布的信息,2024年上半年,俄罗斯煤炭企业投资下降4.4%,降至12.1亿美元,同比减少0.7亿美元,这是2020年以来首次出现的下降,将导致煤炭产量进一步减产。究其原因,主要是受到全球煤炭价格下跌、生产成本高、俄罗斯恢复征收煤炭出口关税、铁路运输瓶颈制约以及西方对俄制裁力度加大等因素影响。预计到2024年底,煤炭行业的投资额将下降33.3%至22亿美元,同比减少11亿美元。

美国能源信息署数据显示,2024年8月,美国煤炭产量为4534.7万短吨,同比下降10.3%,环比增长8.9%。2024年1—8月,美国煤炭产量累计为3.35亿短吨(合3.04亿吨),比上年同期下降13.7%。在美国煤炭产量持续呈现下降态势的同时,美国煤炭出口量继续呈现上涨态势。美国统计局数据显示,2024年1—8月,美国煤炭出口量同比增长8.6%。其中,美国动力煤出口量达到440万吨,同比增长25%;与7月相比,动力煤出口增长9.7%。1—8月,美国动力煤出口量约为3060万吨,比去年同期增长10.2%。就出口目的地而言,8月份,印度仍是美国动力煤出口的最大目的地,出口量为100万吨。中国和日本分别为美国动力煤的第二大和第三大出口目的地。

印度煤炭部数据显示,2024年9月,印度煤炭总产量(包括褐煤)为7231万吨,同比增长3.1%,环比增长9.8%;不含褐煤的硬煤总产量为6896万吨,同比增长2.51%,环比增长10.0%。2024年1—9月,印度煤炭总产量(包括褐煤)累计为8.01亿吨,比上年同期增长7.6%。据印度商工部最新统计数据,2024年1—8月,印度煤炭进口量累计为1.76亿吨,比上年同期增长9.3%。其中,8月份印度煤炭进口量为2068.84万吨,同比增长8.1%,环比下降5.1%。

南非海关统计数据显示,2024年8月,南非煤炭出口量为629.49万吨,同比下降1.0%,环比增长57.6%。2024年1—8月,南非煤炭出口量累计为4550.1万吨,比上年同期下降7.8%。

印度尼西亚国家统计局发布的数据显示,2024年1—8月,印尼煤炭出口量累计为35762.89万吨,比上年同期增加2243.0万吨,同比增长6.7%。其中,8月煤炭出口量为4588.5万吨,同比增加11.9%,环比增长1.8%。

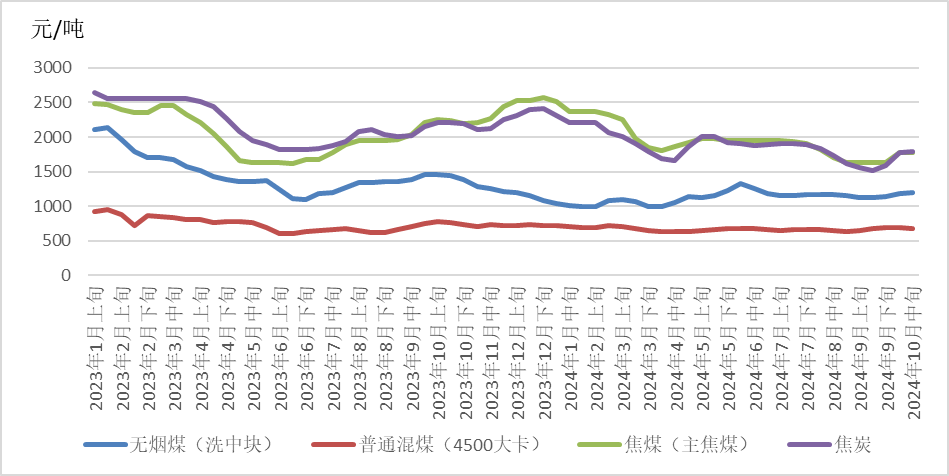

(二)国内煤炭生产增速加快,进口增幅加大

9月,规模以上工业原煤产量4.1亿吨,同比增长4.4%,增速比8月份加快1.6个百分点;日均产量1381.5万吨。进口煤炭4759万吨,同比增长13.0%,超过了2023年12月创下的4730万吨的历史纪录,刷新了我国单月进口煤炭量的纪录。1—9月,规模以上工业原煤产量34.8亿吨,同比增长0.6%。进口煤炭3.9亿吨,同比增长11.9%。

国内外煤炭价差是煤炭进口增加的主要因素。今年以来,国内港口动力煤价受高产量、高库存和高进口量的影响有所回落,但仍高于进口煤价。今年上半年,秦皇岛港5500大卡动力煤平仓均价约880元/吨,同比下降约13.8%。与此同时,印尼3800大卡动力煤离岸价(FOB)均价为58.6美元/吨(约合416.77元人民币/吨),同比下调13.9美元/吨,降幅约为19%。

图8全国煤炭市场价格变化情况(数据来源:国家统计局)

责任编辑:王萍