观察 | 寒潮之下 煤炭市场博弈加剧

来源:中能传媒研究院 时间:2023-11-27 16:10

——煤炭市场研报(2023年11月)

刘纯丽 中能传媒能源安全新战略研究院

【核心观点】在11月9日召开的今冬明春保暖保供工作电视电话会议上,中共中央政治局常委、国务院副总理丁薛祥强调,要着力抓好煤炭、天然气生产供应,支持企业增产增供,积极扩大资源进口,稳住能源保供基本盘。充分发挥储备资源调节作用,进一步做好储煤基地存煤工作,盯住存煤偏低电厂抓紧提高存煤量,扎实做好天然气储备工作。严格抓好能源中长期合同签约履约,确保供应稳定、价格平稳。

10月港口煤价先扬后抑,特别是10月下半月,港口市场冷清,煤价呈现阴跌走势。进入11月,冷空气活动频繁,煤炭市场询货增多,不过上下游价格分歧仍存,市场成交量不大。短期来看,煤炭市场多空因素并存,博弈加剧。下游对高价接受意愿较低,叠加环渤海港口进入去库模式,预计煤价虽再度上涨但涨幅或将有限,维持震荡模式。

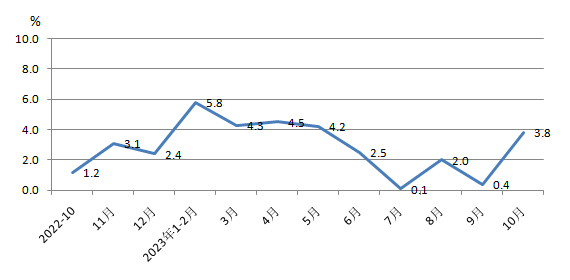

10月我国原煤生产增速加快,全国原煤生产38875万吨,同比增长3.8%。当前,全国煤炭生产供应能力还在稳步增加,与此同时,近期国务院、应急管理部及煤炭主产区积极部署“迎峰度冬”期间煤矿安全检查工作。预计接下来持续开展的安全检查将对煤矿产能释放产生一定影响,且临近年底,今年的年度生产指标所剩不多,预计四季度煤炭供应增量或将低于预期。

10月份我国进口煤炭3599.2万吨,同比增长23.34%;环比下降14.59%。10月多重原因叠加下印尼煤矿生产和发运放缓,导致印尼煤价快速上涨。进入11月随着价格上涨,中国和印度的采购量减少,印尼价格承压回落。近期随着我国增加低卡煤的采购,短期印尼低卡煤价格在需求支撑下易涨难跌,但其他主要煤种的消费需求偏弱,市场悲观氛围依然存在。

10月,国家铁路日均装车实现同比、环比双增长,为历史同期最好水平。10月份,大秦铁路实现累计运送煤炭3483.6万吨,其中13天日运量突破128万吨。但由于正处煤炭消费淡季,北方港调出持续低位,港口库存呈上行态势。11月上中旬环渤海港口封航增多,库存继续攀升,并创近年同期新高。而随着供暖季的开启,北方港口市场氛围持续升温,海运煤炭各航线运价亦快速上行,直至近日北方港口作业恢复正常后,港口库存回落,海运煤炭运价保持相对平稳。

煤炭市场价格

冬季模式开启,价格上涨幅度或有限

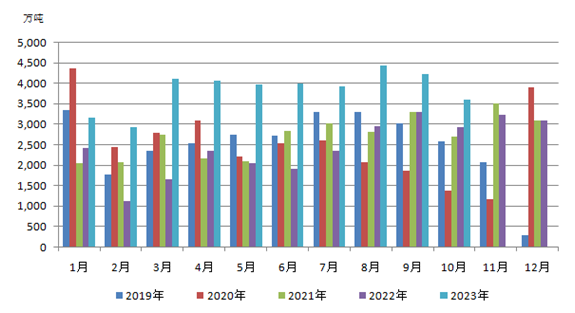

港口价格“看天”,寒潮下煤炭价格止跌探涨

10月港口煤价先扬后抑,特别是10月下半月,港口市场冷清,煤价呈现阴跌走势。10月份,居民耗电用煤逐渐转换为淡季模式,失去了居民用电的支撑,单靠工业用电,沿海区域终端日耗水平难以提振,下游电厂库存保持高位。而在长协和进口的双向保障下,电力企业北上采购市场煤的积极性不足。化工等非电终端补库缺乏持久性,对港口煤价接受度偏低,整体煤价继续处于持续回落走势。直至11月中旬随着冬季取暖负荷提高,电厂日耗增加,询货有所增多,借助冷空气的到来,煤价止跌趋稳。

近期冷空气活动频繁,多地大幅降温。发电量环比增长,供热量快速增长。发电企业电煤耗量和入厂煤量均环比增长,库存环比有所下降。据中电联数据,上周(11月10日至11月16日),纳入其统计的燃煤发电企业日均发电量周环比(11月3日至11月9日)增长7.4%,同比增长5.6%;日均供热量环比增长50.8%,同比增长30.3%;电厂日均耗煤量环比增长9.6%,同比增长5.2%;日均入厂煤量环比增长3.8%,同比减少0.1%。11月16日纳入其统计的发电企业煤炭库存可用天数26.2天,环比减少1.3天。

寒潮之下,煤炭市场“看天吃饭”,市场询货有所增多,但仍以压价为主,成交存难度。而港口方面因产地安监趋严预期叠加港口场地部分优质货源仍偏紧,一些成本过高的贸易商由于发运倒挂、运营呈亏损状态,出现抵抗情绪,不愿亏本出货,港口价格小幅探涨。不过上下游价格分歧仍存,市场成交量不大。11月22日CECI曹妃甸指数5500大卡规格品报收于938元/吨,日环比上涨6元/吨。

短期来看,煤炭市场多空因素并存,博弈加剧,后期需要重点关注气温下降幅度。倘若降温剧烈,终端采购提升,或宏观预期好转,工业企业非电用煤采购需求释放,煤炭价格或维持上涨。但反之降温若未达预期,终端电厂库存处于高位,特别是当前内陆电厂库存可用天数在27天以上,终端补库力度将受到压制,北方港库存难去化,市场煤价支撑将减弱。当前下游对高价接受意愿较低,叠加环渤海港口进入去库模式,预计煤价涨幅或将有限,维持震荡模式。

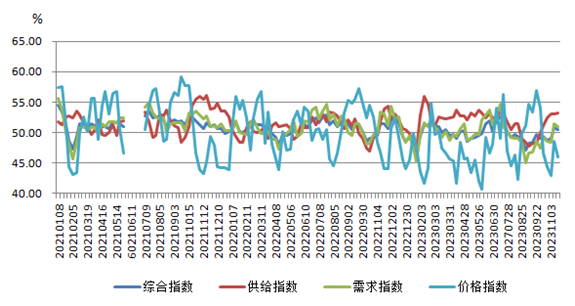

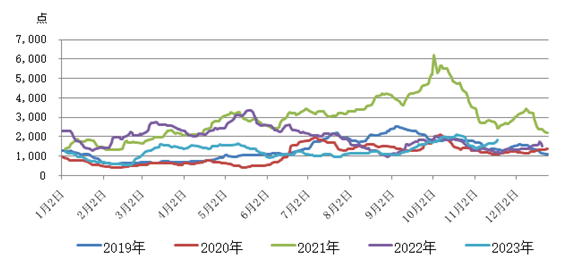

图1中国电煤采购价格指数(CECI采购经理人指数)

主产区煤炭价格稳中偏弱

当前,在需求预期减弱而供应充足的背景下,终端对煤炭价格接受度不高,主产地坑口价格上涨难以持续。近期有关能源企业持续下调各煤种外购价格,受其影响,国内动力煤主产区市场氛围继续走弱。站台及贸易商观望增多、采购减少,部分煤矿库存少量增加,价格小幅下调10~30元/吨不等。

据市场信息,内蒙地区下游客户维持刚需采购,煤矿销售整体一般,煤价呈现弱稳运行。陕西地区大部分煤矿正常生产销售,整体供应基本稳定,煤炭价格涨跌互现,其中块煤价格相对稳定,个别煤矿因出货相对顺畅,小幅涨价10~30元/吨;部分煤矿沫煤价格偏弱下行,继续降价10~20元/吨。受北方港口市场价格止跌及寒潮临近的影响,部分贸易商对后续市场存在一定预期,但目前下游需求释放有限,且港口库存高位,市场交投仍维持僵持态势。

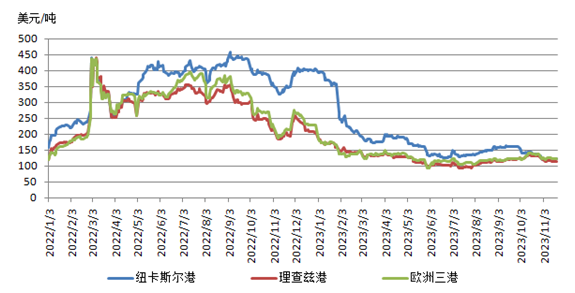

欧洲煤炭采购量下降,国际煤炭价格小幅波动

10月份,国际动力煤价格涨跌互现。特别是10月后期,由于气温远高于往年正常水平,加之欧洲天然气储备充裕,能源电力市场价格整体下行,油气价格下降,中东武装冲突带来的对能源市场的担忧也有所减缓,导致全球动力煤市场价格普遍下降。

进入11月,欧洲市场动力煤价格先下跌后反弹,重新回到每吨130美元的水平后,动力煤市场价格下跌,跌破每吨125美元。根据市场数据,10月欧洲煤炭进口量396万吨,略高于9月份的392万吨,不到去年10月进口量855万吨的一半。事实上,如果不包括土耳其的进口量,欧洲10月煤炭进口量仅为188万吨。欧洲煤炭进口量的下降迫使供应商转向其他出口目的地。南非矿业公司将煤炭出口转向印度,增加了对印度海绵铁生产商的供应出货量。南非高热值6000大卡动力煤价格跌破110美元/吨,环比每吨下降10美元左右。

亚洲市场,10月份印度电厂库存偏低情况下电厂不断增加对印尼煤的采购量,叠加多重原因下印尼煤矿生产和发运放缓,导致印尼煤炭现货市场资源紧张,印尼煤价快速上涨。进入11月,印尼政府新推出的煤炭销售验证综合系统平台的技术故障得以修复,此外该国政府有关部门也正着手对煤炭供应商核准增加生产配额,均有助于供应增加。而中国和印度的消费者购买活动不太活跃,印尼价格承压回落。但近期随着我国增加低卡煤的采购以用于与高卡煤混合使用,短期印尼低卡煤价格在需求支撑下易涨难跌。同时,其他主要煤种的消费需求偏弱,市场悲观氛围依然存在。11月17日当周,印尼3800大卡离岸价报价为58.5美元/吨,周环比下降0.5美元/吨;4600大卡离岸价报价为83.2美元/吨,周环比下降0.3美元/吨。

图2国际三港煤炭期货价格走势

煤炭供需

原煤生产增速加快,煤炭进口量环比回落

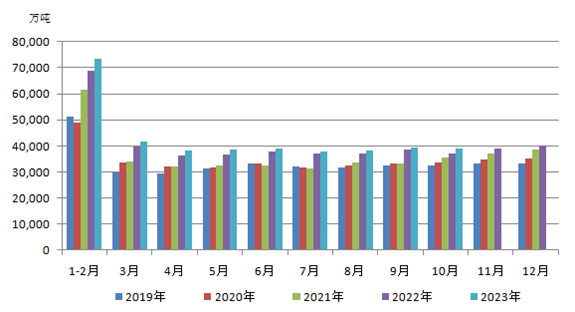

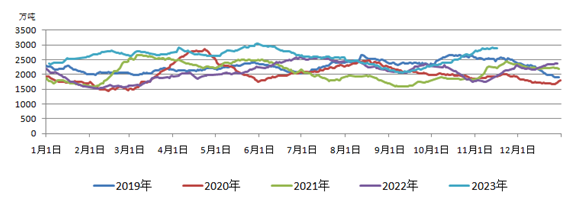

原煤生产增速加快,10月累计增速较前9月扩大0.1%

10月份,我国原煤生产增速加快,全国原煤生产38875万吨,同比增长3.8%,增速比9月份扩大3.4个百分点,此增幅创下了今年6月份以来的新高;环比9月略有下降,减少了423万吨。10月日均产量1254万吨,较9月1310万吨/日下降56万吨/日。1—9月份,全国累计原煤产量38.3亿吨,同比增长3.1%,增幅较前9月扩大了0.1个百分点。

当前,全国煤炭生产供应能力还在稳步增加。全社会煤炭库存仍然保持在一个较高的水平,后期各地煤炭增产保供工作将逐步推进,煤炭供应水平将提升。不过为进一步加强煤矿安全生产工作,坚决防范遏制重特大事故发生,确保四季度煤矿安全生产平稳有序,近期,国务院、应急管理部及晋、贵地区积极部署迎峰度冬期间煤矿安全检查工作。预计接下来持续进行的安全检查将对煤矿产能释放产生一定影响。且临近年底,今年的年度生产指标所剩不多,预计四季度煤炭供应增量或将低于预期。

图32019—2023年月度规模以上工业原煤产量

图4规模以上工业原煤产量月度走势

煤炭进口量连续二个月环比回落,同比保持增长态势

10月份我国进口煤炭3599.2万吨,较去年同期增加681万吨,增长23.34%;较9月份环比减少614.8万吨,下降14.59%。1—10月份,全国累计进口煤炭3.94亿吨,同比增长66.8%。10月份煤炭进口额为35.5亿美元,同比下降4.18%,环比下降11.01%。据此推算进口均价为98.74美元/吨,较9月进口均价环比上涨3.98美元/吨。

从数据可以看出,10月我国煤炭进口量月环比明显减少,但同比依然保持上涨态势。10月煤炭进口量回落,主要原因包括:一是随着价格回升,进口煤价格优势缩小,叠加动力煤需求淡季效应及终端、港口库存高企等因素,终端用户采购积极性下降;二是我国最大煤炭进口来源国印尼政府对行业腐败案件的审查导致对额外生产额度的审批进度延误,相关矿商生产放缓,10月又因出口系统关闭,导致无法出具驳船放行的相关文件,及RKAB煤炭出口继续受限仍未得到有效解决,出口量继续减量;三是俄罗斯开始对煤炭出口增收关税,俄煤出口价格水涨船高,而我国动力煤市场在库存高需求弱背景下,下游买货意愿偏低,进口量继续下降;另蒙古国国内煤走弱,终端用户采购兴趣不高并对后市走势持悲观情绪,动力煤亦出现减量。

图52019—2023年煤炭月度进口量

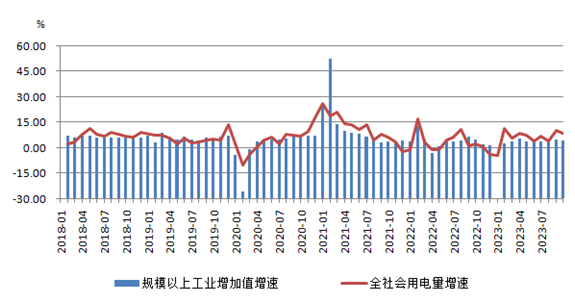

10月全社会用电量增速环比下降,第二和第三产业增速有所放缓

10月份,全社会用电量7419亿千瓦时,同比增长8.4%,增速较9月份有所回落,环比下降1.5个百分点。分产业看,第一产业用电量101亿千瓦时,同比增长12.2%;第二产业用电量5194亿千瓦时,同比增长8.6%;第三产业用电量1262亿千瓦时,同比增长14.4%;城乡居民生活用电量862亿千瓦时,同比下降0.7%。1—10月,全社会用电量累计76059亿千瓦时,同比增长5.8%。分产业看,第一产业用电量1076亿千瓦时,同比增长11.4%;第二产业用电量49912亿千瓦时,同比增长5.8%;第三产业用电量13800亿千瓦时,同比增长10.4%;城乡居民生活用电量11271亿千瓦时,同比增长0.4%。

10月份,电力生产稳步增长。当月全国发电量7044亿千瓦时,同比增长5.2%,增速比9月份放缓2.5个百分点,日均发电227.2亿千瓦时。分品种看,10月份,火电、太阳能发电增速加快,水电增速回落,核电由增转降,风电降幅扩大。其中,火电增长4.0%,增速比9月份加快1.7个百分点;水电增长21.8%,增速比9月份回落17.4个百分点;核电下降0.2%,9月份增速为6.7%;风电下降13.1%,降幅比9月份扩大11.5个百分点;太阳能发电增长15.3%,增速比9月份加快8.5个百分点。1—10月份,发电量73330亿千瓦时,同比增长4.4%。

图6工业增加值与全社会用电量

煤炭调运

铁路运输同、环比双增长,北方港库存维持高位

铁路煤炭日均装车同比增长5.3%,大秦铁路日运量突破128万吨

10月运输生产持续稳定恢复,10月中国运输生产指数(CTSI)为182.7点,同比增长28.1%,增速较9月加快7.2个百分点,其中,CTSI货运指数为213.1点,同比增长11.2%,较9月加快3个百分点,同比增速连续3个月保持在8%以上的较快增长水平,货运指数延续良好发展态势。10月,国家铁路日均装车18.28万车,同比增加4956车,环比增加2724车,实现了同比、环比双增长,为历史同期最好水平。煤炭日均装车8.3万车,同比增加4149车、增长5.3%。大秦、瓦日、唐包等主要煤运通道运输组织较好,瓦日线日均运量41.9万吨,超年预期值日均目标。

10月份,大秦铁路在进行16天的秋季集中修、每天全线停运3小时的条件下,实现累计运送煤炭3483.6万吨,日均运量112.39万吨。其中13天日运量突破128万吨。2023年1—10月,大秦线累计完成货物运输量35007万吨,同比增长3.62%。随着我国经济向好回升的态势更趋明显,今冬明春电煤需求量不断增加。为保障电煤运输,大秦铁路及时畅通集货、疏港、运输各环节堵点,加大曹妃甸港等港口疏港装车保障力度,对存煤不足的电厂随时开行“点对点”直达列车,充分满足采暖发电的生产生活用煤需求。

北方港库存不断攀升,创近年同期新高

10月,大秦线检修结束后,日发运量由100万吨猛增至125万吨,煤炭资源集港较前期有所改善。同时由于正处煤炭消费淡季,且非电用煤需求维持刚性采购,北方港下锚船舶不多,调出持续低位。受以上因素影响,港口库存呈上行态势。10月31日环渤海九港库存量合计2700.7万吨,较9月底增加了424万吨。

进入11月,冬季模式正式开启,受冷空气影响,西北地区中东部、西南地区东部和南部、我国中东部大部等地气温将先后大幅降温,居民供暖用电需求将增加。但社会各环节库存保持高位,且在长协支撑下,电厂对市场煤采购意愿较低。11月上中旬,受天气影响环渤海港口封航增多,调出减少,库存不断攀升。11月18日,环渤海九港库存合计达近期高点2926.8万吨,创近年同期新高。后续随着北方港口作业恢复,调出增加,库存回落。截至11月22日,北方九港库存回落至2867.8万吨,高于去年同期755万吨。

图7北方九港库存合计年度对比

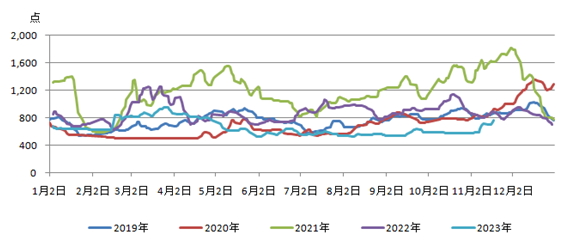

海运煤炭市场情绪升温,海运费快速上行

10月,正值传统煤炭淡季,港口库存持续上涨,存煤结构性问题有所改善,叠加工业旺季渐进尾声,非电行业市场采购支撑开始减弱,电煤需求的市场参与度持续偏低,市场煤供需格局初现宽松迹象,使得现货煤价跌幅有所扩大,而“买涨不买跌”的市场心理进一步增强终端观望情绪。下游接货拉运力度下降,环渤海港口锚地及预到船舶数量均降至同期偏低位水平,沿海运输市场船多货少局面下,运价延续低位平稳运行。进入11月,随着北方冷空气活动频繁,北方港口市场氛围持续升温,下游终端询货有所增加,发运成本相对较低的贸易商出货较为积极。海运煤炭市场情绪升温,北上船舶增多,商谈氛围浓厚,但受天气影响港口封航情况增多,船东普遍提高报价,货方接受度较高,各航线运价快速上行。直至近日北方港口作业恢复正常后,装船效率提高,锚地船舶数量一般,海运煤炭市场较为平静,船东报价也以稳为主,运价保持平稳。11月22日海运煤炭运价指数OCFI报收于783.24点,环比上涨1.71点,较10月底580.67点上涨202.57点。

图8海运煤炭运价指数(OCFI)

10月,BDI指数经历“过山车”,最高攀升至2100点,月末回落收报1459点,环比下降14.2%。细分船型运费环比变化中,好望角型散货船上涨60.4%;巴拿马型散货船上涨8%;超大灵便型散货船上涨0.7%。

进入四季度,航运市场进入传统旺季。北半球冬季能源需求增加、年底消费回升等传统季节性要素的作用增强,叠加委内瑞拉重返市场和中国成品油出口增加等因素均有利于原油船、成品油船以及气体船等液货船舶运输市场发展。另外,随着中国需求复苏,澳煤、澳矿出货增加带动以太平洋地区为主的大中型散货船运费大幅增长,支持干散货运输回暖。11月,中国对铁矿石、煤炭等大宗货物的需求趋增促成了干散货航运市场的反弹。11月17日,BDI指数7连涨,达到七个月以来的最高点1820点。而进入本周,BDI指数出现回落。截至11月22日,BDI指数报收于1755点,三天回落65点。

图9波罗的海干散货指数(BDI)

宏观经济

经济企稳回升动能偏弱,逆周期调节政策待持续推进落实

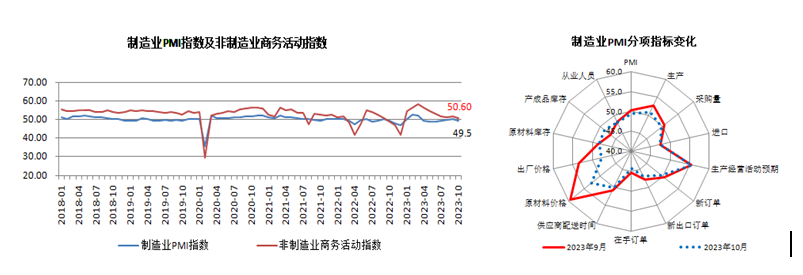

10月制造业采购经理指数(制造业PMI)环比下降0.7个百分点至49.5%,结束了连续四个月的回升态势,再次降至收缩区间,制造业景气水平有所回落。非制造业商务活动指数(非制造业PMI)和综合PMI产出指数环比分别下降1.1个百分点、1.3个百分点至50.6%、50.7%,均高于临界点,总体保持扩张,但扩张速度有所放缓。10月制造业PMI回落,除了季节性因素外,需求不足问题凸显,制约了生产继续扩张。具体到分期指标,新订单指数走弱,环比回落1.0个百分点至49.5%;进口指数继续环比下滑0.1个百分点至47.5%;新出口订单指数结束了连续两个月回升,环比下滑1.0个百分点至46.8%;采购量指数下滑至49.8%;而产成品库存指数环比上升至48.5%,也侧面反映了需求不足。从供给端看,10月制造业生产指数环比回落1.8个百分点至50.9%。供需两端的超季节性回落,表明当前经济企稳回升的动能仍然偏弱。

在去年同期低基数的背景下,10月经济数据亦呈现一定结构性分化。受中秋国庆假期经济和“双11”促销季的双重利好影响,10月消费进一步修复。投资整体表现一般,基建和制造业投资增长均有放缓,地产投资在政策效果释放完毕后再度走低。生产端,10月规模以上工业增加值增速较上月小幅回升至4.6%,但两年平均增速有所回落,环比增速略升至0.39%;10月服务业生产指数续升至7.7%,而两年年均增速略有回落。整体来看,10月作为季节性淡季,叠加需求恢复力度不足,工业生产修复动能趋缓。

国家统计局曾表示,四季度经济总体保持回升态势,对实现全年5%的预期目标很有信心。而面临当前外需存在回落风险、内需仍需稳固的实际,经济的稳健修复仍需逆周期调节政策的持续推进落实。近期政策端不断传递出积极信号,随着中央加杠杆发力稳增长,经济的修复力度有望增强。

图10中国制造业PMI

行业动态

国务院副总理丁薛祥:着力抓好煤炭、天然气生产供应,积极扩大资源进口

在11月9日召开的今冬明春保暖保供工作电视电话会议上,中共中央政治局常委、国务院副总理丁薛祥指出,保暖保供工作是重大民生工程、民心工程。经过有关方面共同努力,我国能源供应能力稳步增强,资源储备更加充实,民生用能保障力度加大,为保暖保供打下了较好基础。要进一步把思想和行动统一到党中央和国务院决策部署上来,坚持以人民为中心的发展思想,以“时时放心不下”的责任感,扎扎实实做好今冬明春保暖保供工作。

会议上,丁薛祥强调,要着力抓好煤炭、天然气生产供应,支持企业增产增供,积极扩大资源进口,稳住能源保供基本盘。充分发挥储备资源调节作用,进一步做好储煤基地存煤工作,盯住存煤偏低电厂抓紧提高存煤量,扎实做好天然气储备工作。严格抓好能源中长期合同签约履约,确保供应稳定、价格平稳。优先保障居民生活用能,完善应对极寒天气和突发事件影响工作方案,加强“煤改气”“煤改电”用户能源供应保障,做好受灾地区群众的保暖保供工作。深入细致开展安全生产工作,加强隐患排查治理和设施巡检维护,防范遏制重特大安全生产事故。各地区、有关部门单位和企业要切实担起责任,密切协调配合,确保能源安全稳定供应和人民群众温暖过冬。

国家发展改革委:加强煤炭生产监测调度,安全前提下努力稳产增产

在国家发展改革委11月份新闻发布会上,相关负责同志表示,11月9日召开了今冬明春保暖保供工作电视电话会议,对确保人民群众温暖过冬进行了部署。国家发展改革委会同有关方面,全力加强统筹协调,扎实推进迎峰度冬能源保供各项工作。当前,全国能源供应总体平稳,煤炭生产供应平稳有序,运输得到有力保障,全国统调电厂存煤超过2亿吨、可用33天,处于历史最高水平;天然气资源准备较为充足,各类储气设施入冬前应储尽储,天然气合同实现全覆盖,供应能力稳步提升。同时,我们也清醒认识到,极端天气等潜在风险仍会对能源保供带来挑战,对此还需要高度重视,及时防范化解。

下一步,国家发展改革委将认真落实党中央、国务院决策部署,充分发挥煤电油气运保障工作部际协调机制作用,加强统筹协调,强化运行调度,压实各方责任,会同有关方面做实做细今冬明春保暖保供各项工作,高度重视、及时化解各类潜在风险,全力保障能源安全可靠供应和人民群众温暖过冬。

一是着力保障能源安全供应。加强煤炭生产监测调度,推动地方和企业合理安排生产计划,在确保安全的前提下努力稳产增产。推动地方和电力企业持续做好发电机组用煤供应,严控机组非计划停运和出力受阻规模,推动各类发电机组应发尽发,确保重点时段、重点地区能源电力安全可靠供应。二是有效应对高峰用能需求。督促有关方面完善应急预案,健全综合应急调度机制,加强应对后续寒潮天气的准备。做好重点地区、重点时段保暖保供工作,强化铁路运输支持。三是坚决守住民生用能底线。督促各地切实履行民生用能保障主体责任,制定完善并落实相关工作方案。组织做好明年电煤、电力中长期合同签订,加强履约监管,切实做好保供稳价各项工作。加强市场监测监管,及时查处打击炒作、哄抬价格行为,切实维护市场秩序。

应急管理部、国家矿山安全监察局:立即推动全覆盖、无死角火灾隐患排查

11月16日,山西省吕梁市离石区永聚煤矿联建楼发生重大火灾事故,已致26人死亡,住院治疗34人,门诊留观4人。目前,吕梁市公安局离石分局已对相关责任人员立案侦查,现该案正在侦查中。根据《重大事故查处挂牌督办办法》,国务院安委会决定对该起重大事故查处实行挂牌督办。

11月17日,应急管理部党委委员,国家矿山安全监察局党组书记、局长黄锦生主持召开局党组会。会议要求,要立即推动矿山企业对井上、井下全部生产区域和包括地面办公设施在内的非生产区域进行全覆盖、无死角火灾隐患专项排查整治,三堂一舍隐患排查治理,做好冬春火灾事故防范工作。

为深刻汲取吕梁市离石区永聚煤业办公楼“11·16”重大火灾等事故教训,煤炭主产区多措并举强化煤矿安全防范。山西省安委会印发《关于在全省重点行业领域持续深入开展重大事故隐患专项排查整治行动的通知》,决定从2023年11月17日起至2024年2月底,在全省重点行业领域持续深化重大事故隐患专项排查整治行动,集中开展安全意识大教育、安全隐患大排查、安全问题大整治、安全责任大落实活动,深挖盲区死角,补齐短板漏洞,有效防范化解重大安全风险,坚决遏制重特大生产安全事故。陕西省应急管理厅紧急召开全省煤矿安全调度会和全省安全防范紧急视频会,要求迅速行动、周密部署、细化措施、强化督导,举一反三全面加强煤矿安全防范工作。

海关总署:支持原油、煤炭等能源性大宗商品进口

近日,海关总署出台的《关于推动加工贸易持续高质量发展改革实施方案》提出,支持梯度转移与综合保税区转型升级协同发展。支持原油、煤炭、天然气等能源性商品,铁矿石、铜精矿等资源性商品以及粮食等大宗商品进口,在中西部和东北地区主要进口地设立保税仓库,就地开展加工贸易。支持中西部和东北地区依托综合保税区政策优势,将综合保税区打造为承接加工贸易产业转移的示范区。

新疆、甘肃多个煤矿项目获得核准

近日,国家能源局核准新疆克布尔碱矿区十二号煤矿、阳霞矿区卡达希区一号煤矿。克布尔碱矿区十二号煤矿建设规模150万吨/年,建设地点位于吐鲁番市托克逊县。阳霞矿区卡达希区一号煤矿建设规模120万吨/年,建设地点位于轮台县。这两个项目的建设,对增强自治区煤炭供应保障能力、促进优势资源转化、带动地方经济社会发展具有重要意义。

国家发展改革委对甘肃省发展改革委报送的《关于宁正矿区九龙川矿井及选煤厂项目核准的请示》作出批复,同意建设甘肃宁正矿区九龙川煤矿项目,标志着甘肃宁正矿区九龙川煤矿这一重大项目正式落地庆阳,拉开了甘肃能源化工投资集团打造庆阳煤、电、化综合能源基地的序幕。甘肃宁正矿区九龙川煤矿项目是甘肃省“十四五”规划的重点建设项目,项目建设地位于甘肃省庆阳市宁县,建设规模800万吨/年,总投资165.74亿元,配套建设相同规模的选煤厂。

IEA:从现在到2030年,煤炭消费量将达到峰值

国际能源署(IEA)发布的《2023年世界能源展望》报告指出,在各国当前政策、对全球经济前景预期下调和2022年全球能源危机持续影响等因素推动下,在既定政策情景(STEPS)下,对每种化石能源需求的预测都低于《2022年世界能源展望报告》的预测。

国际能源署预测,在既定政策情景下,从现在到2030年,煤炭、石油和天然气的消费量都将达到峰值。这一变化凸显了低碳能源和电力在满足全球不断增长的能源需求中所占份额越来越大,同时,能效的提高减缓了能源需求的增长。

报告同时指出,到2030年,在既定政策情景下,即便清洁能源快速发展,煤炭、石油和天然气这三种化石能源在全球能源结构中的占比仍将在73%左右。其中全球煤炭消费在过去十年中一直保持高位。未来几年,在发电和钢铁生产用煤消费量下降的推动下,这一趋势将发生逆转。而随着可再生能源和核能的发展,加上对宏观经济形势的预测,报告预计中国的煤炭需求将在2025年左右达到峰值。

报告预测,能源相关碳排放将提前至2025年达到峰值。但即便化石能源消费量按照预测速度下降,也远未达到净零排放情景(NZES)的要求。且全球对化石能源需求下降的同时,能源安全依然面临挑战。(本报告数据来源:国家统计局、中电联官网、中国煤炭市场网、煤炭江湖)

责任编辑:江蓬新

校对:许艳