国际能源企业如何在激流中勇进?

来源:中国石油报 时间:2024-05-14 17:11

国际石油公司发展油气业务更加坚决

地缘政治紧张局势及外溢影响等致使国际油气价格持续高位盘整,五大国际石油公司(埃克森美孚、bp、壳牌、雪佛龙和道达尔能源)发展油气核心业务、追求短期盈利和现金流的决心更加坚定,能源转型更加理性务实,在今年第一季度基本实现了合乎预期的经营业绩。

今年一季度五大国际石油公司

主要业绩指标同比出现较大幅度下滑

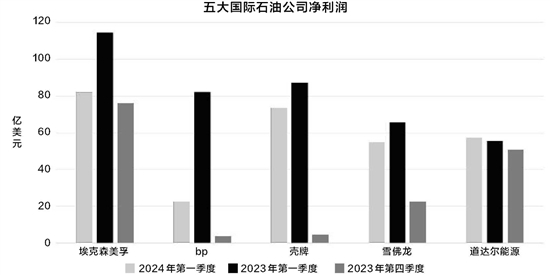

今年第一季度,五大国际石油公司共实现营业收入3127.41亿美元,与2023年第一季度的3459.32亿美元相比,下降9.6%;与2023年第四季度的3234.78亿美元相比,下降3.3%。实现未调整归属母公司净利润(简称净利润)290.63亿美元,与2023年第一季度的404.88亿美元相比,下降28.2%;与2023年第四季度的157.97亿美元相比,上升84%。

五大国际石油公司的主要业绩指标同比均出现较大幅度的下降,引起业界的关注。

今年第一季度,2家北美国际石油公司营业收入微降、净利润出现一定幅度的下降。埃克森美孚实现营业收入830.83亿美元,同比下降4%;实现净利润82.2亿美元,同比下降28.1%。雪佛龙实现营业收入487.16亿美元,同比下降4.1%;实现净利润55.01亿美元,同比下降16.3%。

除道达尔能源凭借其非经营性成果及特殊项目的影响,实现了净利润小幅上涨外,其他欧洲国际石油公司的营业收入和净利润总体均出现一定幅度的下滑。壳牌实现营业收入747.03亿美元,同比下降16.1%;实现净利润73.58亿美元,同比下降15.5%。道达尔能源实现营业收入562.78亿美元,同比下降10.1%;实现净利润57.21亿美元,同比上升3%。bp实现营业收入499.61亿美元,同比下降12.3%;实现净利润22.63亿美元,同比下降72.5%。

油气价格下跌、炼油利润率降低等

导致国际石油公司业绩下滑

今年第一季度,五大国际石油公司的经营业绩同比下滑的主要原因包括国际油气价格下跌、炼油利润率降低等。

首先,国际油气价格下跌是主要因素。以布伦特国际原油期货价格为例,今年第一季度,布伦特国际原油期货价格平均为81.76美元/桶,同比下降0.3%。从季度均价看,油价下降幅度很小。但是从第一季度的油价走势分析来看,1、2月,布伦特国际原油期货价格分别下降4.75美元/桶、1.82美元/桶;3月,受地缘政治局势紧张升温的影响,从中旬以后油价逐步上升了6.7美元/桶。虽然季度均价没有出现较大幅度下降,但是在今年第一季度的大部分时间里,国际原油价格都出现了同比较大幅度下降,对国际石油公司的经营业绩造成较大伤害。

国际天然气价格方面,今年第一季度,全球天然气价格同比出现大幅下降。美国HH、欧洲TTF和亚洲JKM的均价分别为2.44美元/百万英热单位、8.74美元/百万英热单位和9.3美元/百万英热单位,分别同比下降8.6%、48%和43.2%。国际区域天然气价格走势和月度价格分析结果表明,天然气价格的下跌对国际石油公司造成的影响比石油更大。

综上分析,国际油气价格下行,尤其是国际区域天然气价格的大幅下跌,是造成五大国际石油公司今年第一季度经营业绩同比出现较大幅度下滑的主要因素。

其次,炼油利润率降低的重要影响。第一季度,2个北美国际石油公司的炼油利润均出现较大幅度下跌。炼油利润率的下降导致埃克森美孚公司的能源产品板块净利润降到13.76亿美元,与2023年同期(41.83亿美元)相比,下降67.1%。雪佛龙公司的精炼产品销售利润率出现较大下跌,第一季度美国地区下游净利润为4.53亿美元,与2023年第一季度的9.77亿美元相比,下降53.6%;全球下游净利润为3.3亿美元,同比下降59.9%。

欧洲国际石油公司也是如此。今年第一季度,bp的平均炼油标记利润率(RefiningMarkerMargin,RMM)由2023年第一季度的28.1美元/桶降至20.6美元/桶,下降26.7%;壳牌的全球指示性炼油利润率(IndicativeRefiningMargin,IRM)由2023年第一季度的15美元/桶下降至12美元/桶,下降20%;道达尔能源的欧洲炼油标记利润率(EuropeanRefiningMarginMarker,ERM)由2023年第一季度的90.7美元/吨下降至71.7美元/吨,下降20.9%。

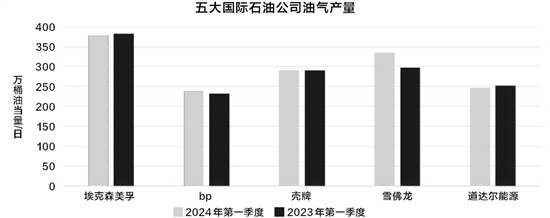

再次,油气产量的提高部分抵消了利润的下跌。今年第一季度,五大国际石油公司实现油气产量当量达1488万桶/日,与2023年第一季度的1456.5万桶/日相比,上升2.2%。其中,埃克森美孚和道达尔能源的油气产量当量同比分别小幅下降1.2%、2.5%,bp、壳牌和雪佛龙的油气产量当量与2023年同期相比分别增长2.1%、0.3%、12.3%。国际石油公司油气产量的同比增长部分对冲了其利润的同比下跌。如雪佛龙认为,尽管公司经营业绩受到油气价格下降的冲击,但其石油和天然气产量的增长部分抵消了炼油产品利润的下滑。该公司产量增长主要来源于美国国内产量的大幅增长(同比增长约35%),主要原因是2023年收购了PDCEnergy以及其在二叠纪和Denver-Julesburg(DJ)盆地油气产量的持续强劲表现。

除上述因素外,计划维护而导致的运营费用增加、更高的员工福利成本、主要由衍生品按市值计价影响造成的不利时间效应以及资产剥离等因素,也导致了五大国际石油公司经营业绩的下滑。

同时需要指出的是,尽管今年第一季度业绩出现一定幅度的下降,但是五大国际石油公司非常注重夯实公司的发展基础,增强公司未来发展动力,表现在两个方面。一是尽管净利润出现下降,但是它们继续保持了股票回购和股利分配的步伐和节奏,一如既往地以现金回馈股东,以期得到主要利益相关者对公司未来发展的支持。二是尽管净利润出现下降,但是五大国际石油公司降低了债务比重和融资杠杆率。目前,埃克森美孚公司的净债务仅为71.2亿美元,净债务股本比率为3%,是国际石油公司中最低的;其他4家国际石油公司的资产负债率也在30%以下。(徐东付迪中国石油规划总院)

一季度三大油服公司总收入同比增长2%以上

全球油服市场规模将持续扩大

4月下旬,国际三大油服公司斯伦贝谢、哈里伯顿与贝克休斯相继公布今年第一季度的业绩报告。今年第一季度,斯伦贝谢实现总收入达87亿美元,同比增长13%,环比下降3%;净收入为10.68亿美元,同比增长14%,环比下降4%。哈里伯顿实现总收入58亿美元,同比增长2%,环比增长1%;净收入为6.06亿美元,同比下降6%,环比下降8%。贝克休斯第一季度总收入为57.16亿美元,同比增长12%,环比下降6%;净收入为4.55亿美元,同比下降21%,环比增长4%。

延续2023年下半年以来的微弱颓势,国际三大油服公司今年第一季度的业绩表现并不理想,这在一定程度上反映了油服行业的滞后效应。国际三大油服公司的业绩主要与油价挂钩,当前频繁波动的油价在石油产业链中的传导效应表现出明显的滞后性。长期来看,自2022年乌克兰危机爆发以来,三大油服公司业绩呈现出波动上升的态势。随着今年全球油气需求持续增加,尤其是石油公司在深层超深层、深水、非常规油气等领域持续努力,全球油服市场规模也将持续扩大。Spears&Associates预计,今年全球油服市场规模将同比扩大7.1%。不过,三大油服公司在发展重点与战略规划等方面的差异,也导致它们在业绩表现上呈现出不同特点。

斯伦贝谢:强强联合巩固布局新领域发展动力强劲

通过投资和收购技术过硬的企业,斯伦贝谢巩固并更新业务布局。2023年10月2日,斯伦贝谢、AkerSolutions和Subsea7公司宣布成立合资企业OneSubsea,专注于深水业务,支持改善深水业务资产的绩效,提高能源开采效率,减少二氧化碳排放。深水业务的拓展显著提高了斯伦贝谢的业绩。2023年第四季度,斯伦贝谢收入环比增长约8%,其中AkerSolutions的深水业务约占收入增长的70%,今年第一季度同比收入增长(13%)中也有约一半来自AkerSolutions海底业务。深水业务所提供的业绩动力,主要体现在油藏性能、建井和生产系统三大业务领域。

未来,斯伦贝谢将与优势企业强强联合,提高在数字化与一体化方面的业务能力,为未来发展创造新动力与新机遇。3月27日,斯伦贝谢宣布将其碳捕集业务与挪威阿克尔碳捕集公司(AkerCarbonCapture)合并,成立一家以碳捕集为重点的新公司,整合互补的技术组合、领先的工艺设计专业知识和已建立的项目交付平台,大幅度加快工业脱碳的步伐。4月2日,斯伦贝谢还表示,将全股票收购ChampionX公司。ChampionX公司在化学解决方案、人工举升系统、高度工程化的设备和技术方面的实力,有助于斯伦贝谢扩展人工举升系统,提高生产效率。这些举措不仅有助于斯伦贝谢实现未来2年内向股东回报70亿美元的目标,更有利于其落实能源转型与技术升级的战略规划。

贝克休斯:全新战略引领发展紧抓全球天然气市场

2020年,贝克休斯启动全新战略,将发展重心放在业务转型、投资增长与新能源前沿领域上。为此,从2022年第四季度开始,贝克休斯将其业务重新调整为油田服务与设备、工业与能源技术两大部门。前者以油服行业上游市场业务为主,后者则将天然气相关业务作为支柱。调整后,天然气相关业务发展成果显著,贝克休斯正在成为LNG行业的首选能源技术提供商。2023年,贝克休斯的LNG产量超过8000万吨,历史性地获得56亿美元的LNG合同。LNG订单额的强劲增长,推动其工业与能源技术部门收入实现28%的快速增长。得益于天然气业务的发展,贝克休斯的工业与能源技术部门的迅速发展也正在成为其差异化发展的关键。与工业与能源技术部门相比,2022~2023年油田服务与设备部门的收入增长率只有16%。

对于天然气行业在能源领域的前景,贝克休斯持乐观态度,认为天然气兼具过渡燃料与目标燃料的双重身份,在全球能源转型中扮演着重要角色,对满足全球能源需求和减少碳密集型燃料的消耗至关重要。因此,贝克休斯未来也将继续拓展在天然气和LNG方面的业务。

哈里伯顿:维持地区发展优势追求“北美价值最大化”

北美地区是全球最大的油田服务市场。长期以来,哈里伯顿在北美地区的收入远高于其他2家油服公司。即使是在北美地区市场相对萧条的2023年第四季度,哈里伯顿在北美地区的收入也达到24.23亿美元,远高于斯伦贝谢(16.41亿美元)和贝克休斯(10.18亿美元)。

2024年第一季度,哈里伯顿在北美地区的收入增长9%,而其他2家公司的北美业务仍表现出收缩态势。从技术层面来看,这种增长主要源于哈里伯顿在美国墨西哥湾地区完井工具销售量的增加、压裂服务需求的增加以及美国陆上人工举升活动的增加。从战略层面来看,这一进步则离不开哈里伯顿的“北美价值最大化”这一关键战略的指导。“北美价值最大化”作为哈里伯顿五大关键战略之一,强调公司依托在北美地区的基础设施与专业知识,提高服务效率,增加北美地区的业务收入。

总体来看,2023年与2022年,北美地区收入分别占哈里伯顿总收入的46%与47%。哈里伯顿认为,未来北美市场将更关注生产效率与储量采收率,更倾向于长期开发,通过技术进步提高油藏采收率,通过提高服务效率降低运营成本。因此,哈里伯顿也将持续发挥在北美地区的技术领先优势,借助低排放的宙斯(zeus)电动压裂系统和自动化、智能化的压裂技术,实现“北美价值最大化”。(李帆程春华中央民族大学)

延伸阅读:国际三大油服公司发展的共性与个性

面对全球经济发展的不确定性和地缘政治风险变化,国际三大油服公司在宏观环境、能源转型、技术优化3个方面的发展具有共性。

宏观环境方面,受欧佩克+限产保价措施和美国钻探监管加强的影响,2022年以来美国油气钻探活动显著减弱,三大油服公司在北美地区的收入整体上不如从前。但是,它们在全球其他地区的收入同步增长。今年第一季度,斯伦贝谢在中东和亚洲的收入同比增长29%,哈里伯顿在拉美的收入同比增长21%,贝克休斯在欧洲和非洲的收入同比增长29%。

能源转型方面,在能源转型背景下,三大油服公司寻求在碳捕集与封存、地热能等关键领域实现突破,致力于推进可持续发展。贝克休斯在2023年获得了7.5亿美元的新能源订单,哈里伯顿和斯伦贝谢也积极增加对新能源的投资。此外,国际三大油服公司都注重降本增效。例如,斯伦贝谢的“适合盆地”战略旨在优化特定盆地的运营效率,哈里伯顿的“着陆带”路径则侧重于降低物流成本,贝克休斯的“卓越运营”计划以改进流程和节约成本为目标。

技术优化方面,三大油服公司都致力于实现多元化和创新,将数字化转型与智能化发展纳入战略规划,通过大数据、人工智能和边缘计算等技术,着力在数字化建井、数字油田和数字盆地3个方向实现技术突破。此外,三大油服公司都将业务范围扩展到传统钻井和完井服务之外,以顺应行业发展趋势。例如,斯伦贝谢在新能源业务领域投入巨资,专注于低碳能源解决方案,哈里伯顿也通过收购实现产品组合的多样化,贝克休斯以其创新的产品开发方案脱颖而出。

与此同时,三大油服公司在数字化、海上业务和新兴市场等领域展现出个性特点。

一是斯伦贝谢数字化转型成果显著。其数字化解决方案业务的营业收入同比大幅增长68%。公司通过整合物联网、人工智能等技术提高了运营效率和利润率。斯伦贝谢的业务遍布全球,与多国石油公司的长期合作使其更易获得大型合同。二是哈里伯顿海上业务表现抢眼。今年第一季度实现营业收入同比增长38%。这得益于海上油气活动的回暖以及公司在深水领域的领先地位。三是贝克休斯在新兴市场业务迅速增长。今年第一季度贝克休斯的营业收入同比增长48%。该公司顺应全球能源转型大势,加大了在中东、非洲等新兴市场的投入,获得了丰厚回报。

随着全球政治、经济格局的变化,全球油气市场震荡频繁,油服行业也面临着更加迫切的变革需求。国际三大油服公司如何应对挑战,仍需拭目以待。

责任编辑:余璇